駐在が決まったときや、海外移住・長期滞在を考え始めたとき、やるべき準備は想像以上にたくさんあります。

ビザの取得や住まいの手配、仕事や学校のことなど、考えることは山ほどありますが、その中でも意外と悩む人が多いのが「住民票を抜くべきかどうか」という問題です。

住民票を抜くと、住民税や国民健康保険料などの負担が軽くなる可能性がある一方で、日本国内での手続きやサービスが使いづらくなることもあります。

逆に、住民票を残しておけば安心な面もありますが、思わぬコストが発生するケースも少なくありません。

この判断は、

「海外にどれくらいの期間滞在するのか」

「どこに住むのか」

「現地での働き方はどうするのか」

といった条件によって、最適な選択が変わってきます。

この記事では、住民票を抜く場合・抜かない場合それぞれのメリットとデメリットを整理し、これから海外へ渡航する方が自分に合った判断をするためのポイントを、できるだけ分かりやすく解説していきます。

住民票について

そもそも住民票とは、日本における「生活の拠点(住所)」を公的に登録する制度です。

市区町村が管理しており、氏名・住所・生年月日などの基本情報が記載されています。

住民票があることで、日本では次のような行政サービスや制度が成り立っています。

- 住民税の課税

- 国民健康保険、国民年金への加入

- 選挙権の行使

- 各種行政手続き(印鑑証明、証明書発行など)

つまり、住民票は「日本で生活している人」として扱われるための基準になります。

「住民票を抜く」とはどういうこと?

海外へ1年以上滞在する予定がある場合、市区町村に転出届を提出し、住民票を日本から外す手続きを行うことができます。

住民票を抜くと、日本では非居住者として扱われるようになり、住民税や国民健康保険などの扱いが変わります。

一方で、住民票を残したまま海外に行くことも可能で、その場合は引き続き「日本の居住者」として扱われます。

住民票の有無は、税金・保険・年金・行政サービスすべてに影響します。

そのため、「なんとなく」で決めてしまうと、後から思わぬ負担や不便が生じることがあります。

特に海外駐在や海外移住の場合は、

- 滞在期間はどれくらいか

- 現地で働くのか

- 日本に戻る予定はあるか

といった点を踏まえて判断することが大切です。

| 項目 | 住民票を抜く | 住民票を抜かない |

|---|---|---|

| 日本での扱い | 非居住者 | 居住者 |

| 住民税 | 原則かからない | 課税される |

| 国民健康保険 | 原則加入不可 | 継続加入 |

| 国民年金 | 任意加入 | 原則継続 |

| 行政手続き | 一部できなくなる | 通常どおり可能 |

| 海外生活との相性 | 長期滞在向け | 短期・一時滞在向け |

マイナンバーカードについては、令和6年5月27日から、海外に転出して住民票を抜いたあとでも、条件を満たせば引き続き利用できる制度が始まりました。

また、住民票がない海外在住者でも、マイナンバーカードを申請できる仕組みも新たに導入されています。

(ただし、対象となるのは 2015年10月5日以降に国外転出届を提出した人 に限られます。)

住民票を抜くメリット・デメリット

住民票を抜くことには、メリットとデメリットの両方があります。

どちらが有利かは、渡航期間・収入の状況・日本との関わり方(帰国頻度など)によって異なります。

以下を参考に、自分のライフスタイルや移住計画に合った判断をすることが大切です。

メリット

- 住民税・国民健康保険料の負担がなくなる

日本に住所がなくなるため、住民税や国民健康保険料の支払い義務が原則なくなります。

長期で海外に滞在する場合、年間で見ると大きなコスト削減につながります。 - 国民年金の免除申請ができる

海外居住者になることで、国民年金の保険料免除や猶予の申請が可能になります。

ただし、免除期間は将来の年金受給額に影響するため、事前に理解しておくことが重要です。 - 日本での税務・行政手続きがシンプルになる

非居住者になることで、住民税関連の手続きなど、日本国内の事務負担が軽くなるケースがあります。 - 渡航先の制度に適合しやすくなる

海外で「居住者登録」や税務手続きを行う場合、日本側で住民票を抜いておくと現地での手続きがスムーズになることがあります。

また、租税条約や社会保障協定を活用しやすくなり、二重課税の回避や年金の通算にもつながります。 - マイナンバーカードの継続利用可能

住民票を抜くと原則としてマイナンバーカードは失効しますが、出国前に所定の手続きを行うことで、海外転出後もカードを継続利用できる制度が設けられています(※対象は日本国籍者のみ)。

デメリット

- 国民健康保険が使えなくなる

非居住者になるため、日本の国民健康保険には加入できません。

海外滞在中は、現地の医療保険や民間保険、海外旅行保険などへの加入が必要です。 - 完全帰国時の手続きが増える

日本に戻る際には、住民票の再登録が必要になります。

また、住民票がないと、銀行口座の新規開設や携帯電話の契約などが制限される場合があります。 - 行政サービスを受けられなくなる

児童手当や各種福祉サービス、年金に関する一部手続きなど、住民票を前提とした行政サービスが利用できなくなります。 - 日本国内での住所証明が難しくなる

不動産契約や金融機関での本人確認など、住民票による住所証明が必要な場面で不便を感じることがあります。

住民票を抜く前に確認すべきポイント

住民票を抜いた場合、住所証明ができなくなったり、日本国内の行政サービスが利用できなくなるなど、いくつかの不便が生じることはすでにお伝えしましたが、影響が出るのはそれだけではありません。

実際には、金融サービスや各種契約、手続き面など、日常生活に関わるさまざまな場面で影響が出るケースがあります。

事前に知っておかないと、海外に出てから「こんなはずじゃなかった」と感じることも少なくありません。

ここからは、住民票を抜いた場合に起こりやすい、その他の影響や注意点について、具体的にご紹介していきます。

証券運用をしている人は要注意

住民票を抜いて非居住者になると、日本の証券口座での取引に制限がかかるケースが多くなります。

2026年現在、日本の多くの証券会社では、口座の利用を「日本の居住者」であることを前提としているため、住民票がない状態では新規の証券取引ができなくなるのが一般的です。

具体的には、株式や投資信託、ETFなどの新規の買付が停止され、すでに保有している資産については「保有・売却のみ可能」となるケースが多く見られます。

NISA口座についても、非居住者になると原則として利用できなくなります。

こうした制限が設けられている理由は、金融商品取引法や税制上の規制に加え、マネーロンダリング対策や非居住者に対する税務処理が複雑になることなどが挙げられます。

証券会社側のリスク管理や事務負担の観点からも、非居住者への新規取引は慎重に扱われているのが実情です。

そのため、住民票を抜く予定があり、現在日本の証券口座で資産運用を行っている方は、事前に利用中の証券会社が非居住者にどのような対応をしているのかを必ず確認しておくことが重要です。

住民票を抜くかどうかを判断する際には、税金や保険だけでなく、こうした証券運用への影響も含めて、総合的に検討することが大切です。

| 事項 | 詳細 |

|---|---|

| 新規取引の制限 | 多くの証券会社では、非居住者になると新規の株式購入や積立投資ができなくなります。 ただし、既に保有している資産はそのまま保持可能です。 |

| 口座維持 | 一部の証券会社では口座の維持は可能ですが、「資産管理のみ可」「新規取引は不可」という対応が一般的です。 |

| NISAの利用停止 | NISAは日本国内居住者のみ利用可能。 住民票を抜くと、非課税枠の利用はできなくなり、新規投資も不可になります。 既存の資産は非課税のまま保持できます。 |

| 積立の停止 | 投資信託の積立は自動的に停止される場合があります。 事前に証券会社に確認しましょう。 |

| 配当金の課税 | 配当金や分配金は、源泉徴収税がかかることがあります。 (国内所得とみなされるため) |

銀行口座・クレジットカードの制限

住民票がないと、日本の銀行やクレジットカード会社によっては、

- 住所変更の手続きができない

- 海外転出を理由に口座の利用制限がかかる

- 新規の口座開設やカード発行ができない

といったケースがあります。

特に「日本の住所を前提としたサービス」は注意が必要です。

子ども・家族に関する制度への影響

住民票を抜くことで、

- 児童手当

- 保育・教育関連の行政サービス

- 各種助成金

など、住民票を基準に支給される制度は利用不可になります。

家族帯同の場合は特に注意が必要です。

国民年金の取り扱い

国民年金は、住民票を抜いて非居住者になると、加入義務はなくなります。

ただし、住民票を抜いたあとでも、希望すれば引き続き任意加入することが可能です。

任意加入を希望する場合は、市区町村(または年金事務所)で任意加入の手続きを行い、あわせて保険料の支払い方法を選択します。

これにより、海外在住中でも国民年金への加入を継続できます。

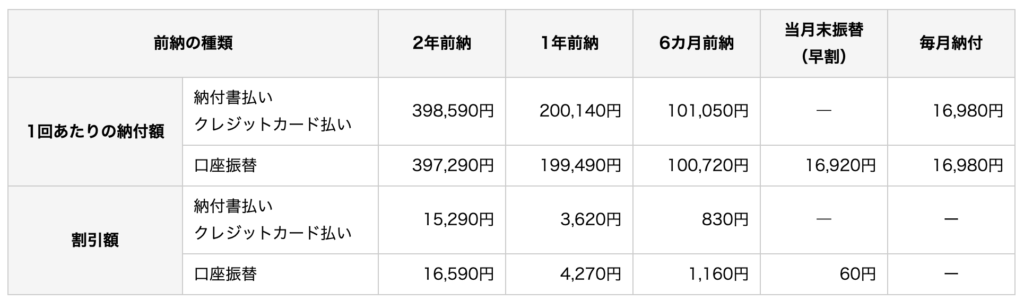

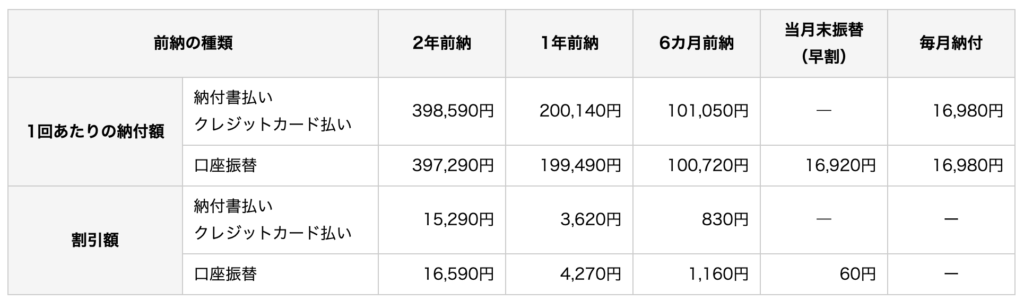

また、国民年金は前納制度があり、一定期間分をまとめて支払うことで、保険料の割引を受けることができます。

以下は、前納の種類ごとの納付額と割引額の一覧です。

※1回あたりの納付額は令和6年度時点の金額です。最新の金額や制度については、必ず日本年金機構の公式サイトでご確認ください。

| 支払い方法 | 特徴 |

|---|---|

| 現金払い | 納付書で銀行・郵便局から支払う |

| 口座振替 | 銀行口座から自動引き落とし。 前納で最も高い割引が適用されることも。 |

| クレジットカード | クレジットカードで前納が可能。 ポイント還元あり。 口座振替より割引はやや低め。 |

住民票を抜いていた期間(海外在住期間)は、日本では「国民年金の加入義務が免除されている期間」とみなされることがあります。

この「免除期間」は、帰国後に未納分として追納することが可能です。

ただし、追納できるのは過去10年以内の未払い期間に限られます(2026年3月までは特例で10年、それ以降は5年になる予定)。

詳しくは市区町村役場や専門家に相談して具体的な対応を確認しましょう。

私が住民票を抜いた理由

私は現地採用としてタイに単身渡航し、当初から2年以上の滞在が確定していました。

現在は年に3回は日本に一時帰国していますが、日本での収入はなく、生活費はすべてタイで得た収入でまかなっています。

このような状況を踏まえ、私は渡航前に住民票を抜くという選択をしました。

実際に住民票を抜いてみて感じた、個人的なメリット・デメリットはこちらです。

| メリット | デメリット |

|---|---|

| ⭕️住民税が不要になる 日本の非居住者となるため、住民税の課税対象外 | ❌一時帰国中の医療費が高額 健康保険がないため自費診療。 歯科治療は1回1万円以上になることもあり、できるだけ現地にて治療・海外保険でカバーしています。 |

| ⭕️国民健康保険料が免除 加入義務がなくなり、月々の保険料負担がゼロ | ❌証券口座に制限がかかる 非居住者扱いとなり、株式やNISAの新規買付が制限されているため、新しく買い付けができない。 |

| ⭕️日本での所得税がかからない 日本国内での収入がないため課税対象外 | ❌国・自治体の行政サービスを利用できない 健康診断の助成、妊娠・出産に関する給付金など、申請すれば受けられる各種支援が対象外になる |

| ⭕️税務手続きが簡略化 日本での確定申告など必要がなくなる |

また、住民票を抜いたあとでも、国民年金については任意で継続加入することが可能です。

海外に住んでいるからといって、必ずしも年金をやめなければならないわけではありません。

私自身は、将来の年金受給を見据えて、住民票を抜いたあとも国民年金への加入を継続しています。

保険料の支払い方法については、2年前納を選択しました。

前納にすることで、保険料が割引される点もメリットだと感じています。

海外在住中の年金をどうするかは人それぞれですが、将来の受給額を少しでも確保しておきたい方にとっては、任意加入という選択肢があることを知っておくと安心です。

私にとって、住民票を抜いた一番のメリットは、税金や保険料の負担が軽くなったことでした。

一方で、帰国時の医療費や証券口座の制限など、デメリットもあります。それでも、海外で得た収入が日本の課税対象にならない点を重視し、現在も住民票は抜いたままにしています。

住民票をどう扱うかは、滞在期間や収入源、保険・投資の考え方によって最適な選択が変わります。ご自身の状況に合わせて、無理のない判断をしてみてください。

移住初年度の確定申告について

特に注意したいことは、住民票を抜いて非居住者になっても、移住初年度に日本で所得がある場合は確定申告が必要です。

特に、渡航直前に得た収入や日本国内の資産から生じる所得がある場合は、必ず申告を忘れないようにしましょう。

非居住者になった後も、日本国内で得た所得については引き続き申告義務があります。

不安な場合や複雑なケースは、税理士や税務署に相談するのが安心です。

日本での所得がある場合

- 日本で働いていた期間の給与所得

移住前に日本で働いていた場合、その期間の所得については申告が必要です。 - 日本国内の不動産収入や株式の配当などの所得

海外移住後も日本国内で発生する所得は申告の対象になります。 - 年間の所得が一定額を超える場合

サラリーマンであれば退職後に副収入があったり、フリーランスや個人事業主であれば、一定の所得以上で申告義務があります。

まとめ

海外へ長期滞在・移住する場合、住民票を抜くかどうかは、税金や保険、行政サービス、金融面など、生活全体に影響する重要な判断になります。

住民票を抜くことで経済的な負担が軽くなる一方、日本での医療や各種手続きに制限が出ることもあります。

どちらが正解ということはなく、滞在期間や収入の得方、将来の予定によって最適な選択は人それぞれです。

大切なのは、メリット・デメリットを事前に理解したうえで、自分のライフスタイルに合った判断をすること。

これから海外へ渡航する方は、以下のポイントをもとに、自分にとって最適な選択をしましょう。

| 判断基準 | 抜かない方が良い場合 | 抜いた方が良い場合 |

|---|---|---|

| 渡航期間 | 数か月程度の短期滞在 | 1年以上の長期滞在 |

| 日本での収入の有無 | 日本でも継続的に収入がある | 収入がすべて海外、または日本では無収入 |

| 税金・保険の負担 | 負担に耐えられる or 保険を利用したい | 高額な住民税や健康保険料を避けたい |

| 日本への一時帰国の頻度 | 頻繁に帰国、1年間の日本滞在が長い | ほとんど帰国しない |

わからない点があれば、市区町村や税務署、社会保険事務所、または専門家に相談し、最新の情報をもとに手続きを進めましょう。